この事件では、被告人が使用した脱税スキームが問題となりました。具体的には、A社が被告人の暗号資産を名目上A社に帰属させたうえで、暗号資産を現金化し、そこから手数料を引いた金額を貸付金として被告人に戻すという方法で所得を隠蔽していたのです。最終的に、脱税された所得額は約8,800万円、未払いとなった税額は約3,500万円にのぼりました。東京地裁令和6年3月21日判決は、この行為が悪質であると判断し、懲役1年と800万円の罰金、執行猶予3年の判決を下しました(控訴)。

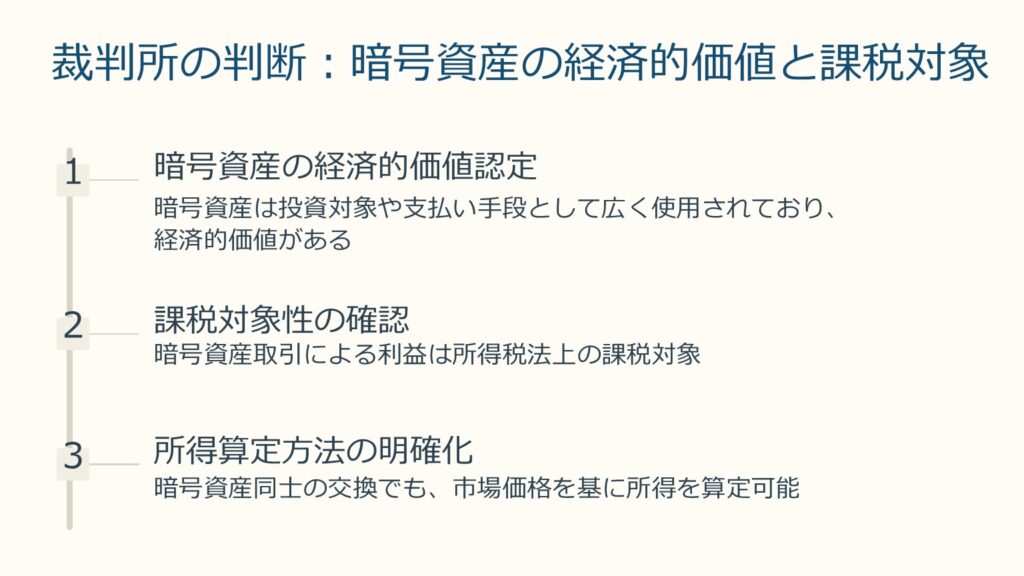

裁判所の判断

裁判所は、暗号資産の扱いやその経済的価値について詳細に触れています。弁護側は、暗号資産は単なるデータであり、現金化しなければ所得を認識できないと主張しましたが、裁判所はこれを否定しました。暗号資産は、投資対象としてだけでなく、支払い手段としても広く使用されており、経済的価値が認められているため、所得税法上も課税対象となると判断されました。

また、弁護側は、暗号資産同士の交換では所得が算定できないと主張しましたが、裁判所はこれも退けました。暗号資産は市場で取引されており、取得時や譲渡時の客観的な時価を基に所得を計算することが可能であると認めました。

さらに、被告人が自分の暗号資産を運用委託したKがその資産を個人的に費消していた点についても、裁判所は、被告人がKに資産を預けた時点で暗号資産の所有権は被告人にあったため、Kがビットコインに交換した時点での含み益は被告人に帰属すると判断しました。

弁護人の主張と裁判所の判断

弁護側は、被告人には課税されるべき所得が存在せず、また脱税の故意もなかったと主張しましたが、裁判所はこれを退けました。暗号資産取引により発生した所得は明らかであり、その運用や取引方法が税法に違反する行為であったことが認定されました。

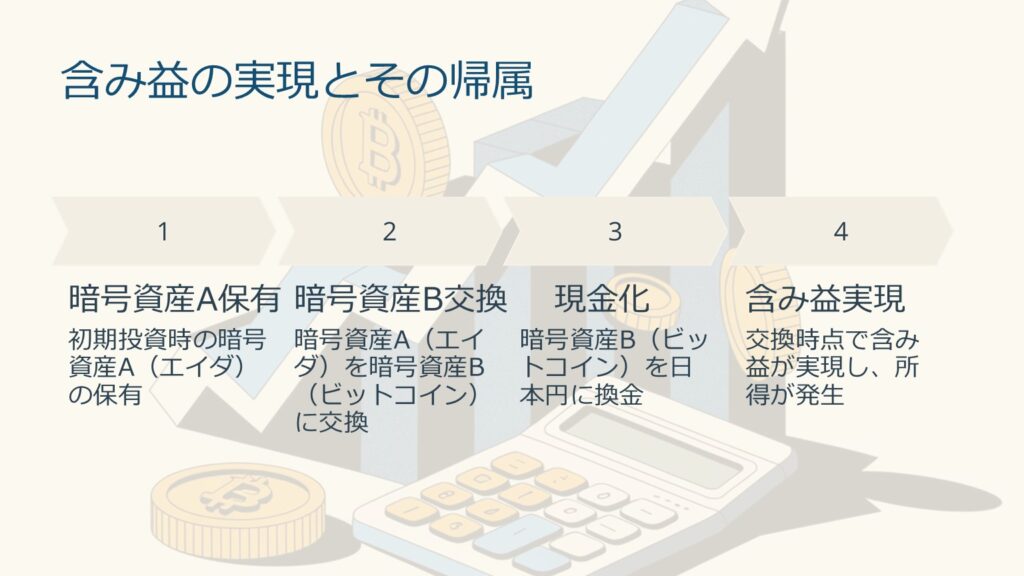

被告人は、エイダを保有していたが、A社との取引によりその資産がA社に帰属しているという主張をしましたが、これは事実ではないと判断されました。被告人がエイダをビットコインに交換し、それを日本円に換金した際に生じた含み益は、被告人に帰属していたことが明らかにされました。

含み益の実現とその帰属

裁判所は、被告人が暗号資産を別の暗号資産に交換した時点で含み益が実現し、その時点で所得が発生すると認定しました。特に、エイダをビットコインに交換し、その後現金化する一連の過程で発生した利益が被告人のものであると判断されました。暗号資産は単なるデータであるという主張も、暗号資産が経済的な価値を持つ以上、法律の下では課税対象となるという見解が示されました。

法令解釈

裁判所は、暗号資産取引による利益が所得税法第36条第1項にいう「金銭以外の物又は権利その他経済的な利益」に該当することは明白であると指摘しました。また、平成29年には日本国内で暗号資産が支払い手段として法的に位置づけられており、その取り扱いが明確になっていることも考慮されました。さらに、所得税法第48条の2は、暗号資産取引に係る利益計算方法を明確化するものであり、これによる遡及的な課税は行われないことも確認されました。

結論

裁判所は、暗号資産は単なるデータではなく、投資対象や支払い手段として経済的価値が認められており、その取引による利益は所得税の課税対象となることを明らかにしたうえで、被告人が暗号資産取引を通じて得た利益を隠ぺいしようとしたことを認めて、有罪判決を下しました。この判決は、今後の暗号資産に関する税務対応にも影響を与える可能性が高いでしょう。