本記事の紹介

【令和5年度改正】暗号資産の法人税ルールが大きく変わりました

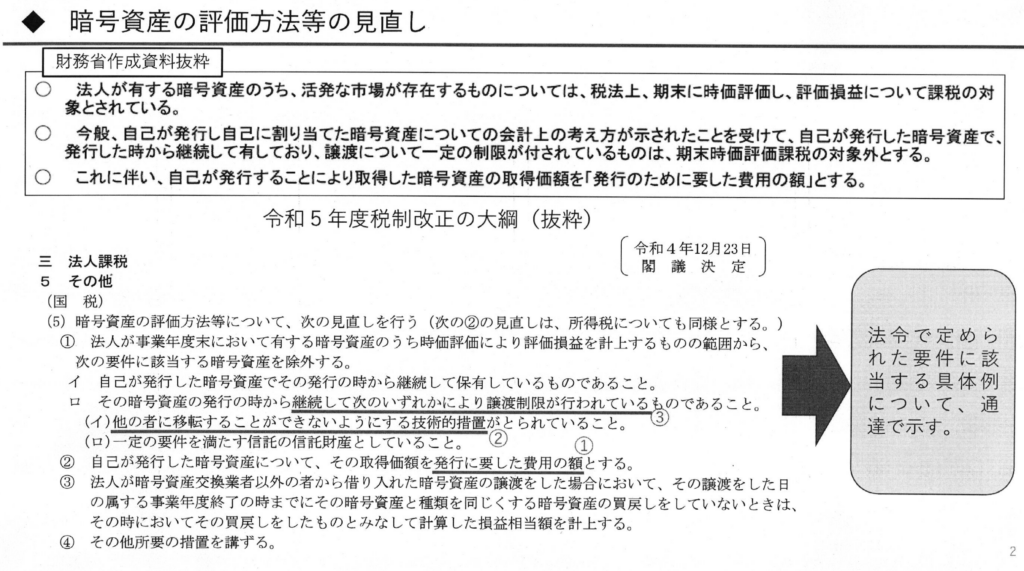

令和5年度税制改正により、「特定自己発行暗号資産」が期末時価評価の対象外に。これに伴い、法人税基本通達も新設・改正され、自己発行トークンの取得価額や帳簿処理のルール、譲渡制限の技術的要件が明確化されました。

🔍 ICO・IEOを通じた資金調達を行う法人や、Web3プロジェクトの運営法人には必読の内容です。

令和5年度税制改正における法人税・期末時価評価課税の改正

令和5年度税制改正のにおける法人税法の改正のうち、暗号資産の期末時価評価課税等に関する変更点は次のとおりです。

期末時価評価の対象外となる「特定自己発行暗号資産」

自己発行し、継続して所有する暗号資産のうち、特定の条件を満たす「特定自己発行暗号資産」については、期末の時価評価対象から除外されました。この暗号資産が対象になるためには、次のいずれかの要件を満たす必要があります。

イ:移転制限が技術的に設定され、かつ、一定の社内関係者のみがその制限を解除できないこと。

ロ:信託会社を受託者とする信託財産で、受益者が発行法人であること。また、信託契約により資産譲渡や受益権譲渡が制限されていること。

自己発行暗号資産の取得価額の規定

自己発行した暗号資産の取得価額は、発行に要した費用として計上され、帳簿価額の算出は「特定自己発行暗号資産」とそれ以外の暗号資産で区別されます。

帳簿価額の調整

「特定自己発行暗号資産」が対象外になる場合、その時点で帳簿価額を基に譲渡および再取得したものとして扱い、法人の各事業年度の所得計算に反映されます。

暗号資産信用取引の定義

他者からの信用を用いた暗号資産の売買が「暗号資産信用取引」として明確に定義されました。

国税庁は、上記改正に伴い、法人税基本通達において暗号資産に関するいくつかの定めを新設いたしました。

以下では、その通達について、通達制定時における国税庁の決裁資料(記事の最後にある参考資料からダウンロードできます)と国税庁が公開している通達の趣旨説明に基づいて、新設されて暗号資産に関する通達の内容や趣旨等を確認します。通達の趣旨説明は、令和5年6月30日現在の法令に基づいて作成されたものです。

- Q「特定自己発行暗号資産」とは何ですか?

- A

令和5年度税制改正で創設された概念で、法人が自己発行し継続して所有する暗号資産のうち、①移転制限が技術的に設定され一定の社内関係者のみが制限解除できないもの、または②信託会社を受託者とする信託財産で受益者が発行法人であり譲渡等が制限されているもの、のいずれかを満たすものです。これらは期末時価評価の対象外となります。

- Q暗号資産の期末時価評価課税とはどのような制度ですか?

- A

法人が保有する暗号資産を事業年度末に時価で評価し、含み益・含み損を当期の益金・損金に算入する制度です。令和5年度改正により、「特定自己発行暗号資産」はこの評価対象から除外されました。なお、令和6年度改正では第三者発行の一定の暗号資産も期末時価評価課税の対象外となりました。

- Q自己発行した暗号資産の取得価額はどのように計算しますか?

- A

法人税基本通達の改正により、自己発行した暗号資産の取得価額は発行に要した費用として計上することとされました。「特定自己発行暗号資産」とそれ以外の暗号資産では帳簿価額の算出方法が区別されます。詳細は本記事で解説する法人税基本通達の新設内容をご参照ください。

- Qこの記事では令和5年度改正の法人税基本通達のどのような内容を確認できますか?

- A

令和5年6月20日付の「法人税基本通達等の一部改正について」(法令解釈通達)の趣旨説明を確認できます。通達制定時の国税庁の決裁資料や、特定自己発行暗号資産の移転制限要件・帳簿処理・暗号資産信用取引の定義など、実務上重要な通達内容を詳しく解説しています。